Podatek Belki dotyka wielu inwestorów i osób oszczędzających w Polsce. Ten podatek od zysków kapitałowych wpływa na dochody z różnych form oszczędności.

W tym artykule wyjaśnimy, czym jest Podatek Belki, jak i kiedy go płacić oraz jego wpływ na inwestycje finansowe.

Co trzeba wiedzieć o podatku Belki?

Podatek Belki, czyli podatek od zysków kapitałowych to istotny element polskiego systemu podatkowego, wpływający na sposób, w jaki osoby fizyczne zarządzają swoimi inwestycjami. Wprowadzony w 2002 roku, podatek ten początkowo dotyczył tylko odsetek z lokat bankowych. Z czasem rozszerzono go na większość dochodów kapitałowych.

Stawka podatku jest stała i wynosi 19%. Jest to podatek od zysków, nie od całego kapitału. Co oznacza, że płaci się go tylko od uzyskanych korzyści finansowych. Ten podatek dotyka każdego, kto inwestuje swoje środki w lokaty, konta oszczędnościowe, obligacje, czy inne produkty finansowe.

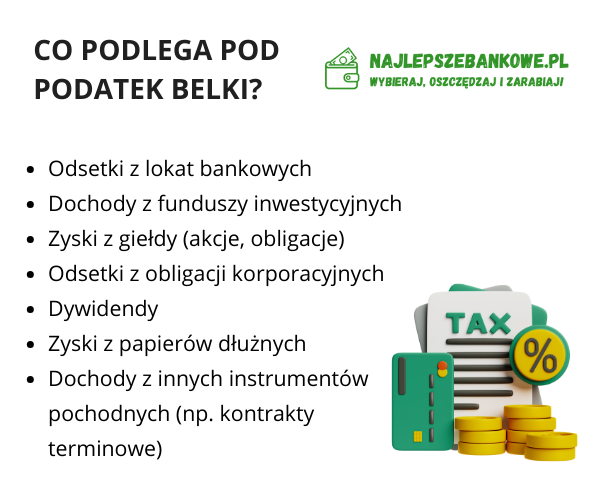

Podatek nalicza się od różnych rodzajów dochodów. Obejmuje on zyski z lokat bankowych i obligacji, ale również dochody z papierów wartościowych, funduszy kapitałowych, pracowniczych funduszy emerytalnych oraz dywidend. Każdy, kto osiąga dochody z tych źródeł, musi uwzględnić podatek w swoich rozliczeniach finansowych.

Jak działa podatek Belki na różnych polach inwestycji?

W kontekście lokat bankowych i obligacji skarbowych, banki i Skarb Państwa potrącają ten podatek w momencie zwracania środków na konto inwestora. Dla lokat z kapitalizacją odsetek na koniec okresu, podatek odlicza się od sumy zwracanego kapitału i zysków. W przypadku odsetek wypłacanych w transzach, podatek Belki obciąża każdą z nich oddzielnie.

Gdy chodzi o fundusze inwestycyjne, tu również podatek Belki ma swoje zastosowanie. Inwestor otrzymuje wypłatę już po odliczeniu podatku, kiedy umarza jednostki uczestnictwa w funduszu. Zobowiązanie podatkowe pojawia się dopiero przy wypłacie zgromadzonych środków.

Inwestowanie w fundusze zagraniczne wiąże się z koniecznością samodzielnego obliczenia i rozliczenia podatku przez inwestora. Firmy oferujące te fundusze często dostarczają pomocne dokumenty ułatwiające rozliczenie, chociaż nie mają do tego formalnego obowiązku.

Inwestorzy giełdowi stają przed wyzwaniem samodzielnego rozliczenia podatku Belki. Dotyczy to zysków uzyskanych z operacji giełdowych, takich jak sprzedaż akcji czy obligacji. Po zakończeniu roku podatkowego, biuro maklerskie dostarcza wypełnioną deklarację PIT-8C. Inwestor musi wykazać te dochody w rocznym zeznaniu podatkowym i samodzielnie odprowadzić podatek.

Czy podatek Belki zostanie zlikwidowany?

Podatek Belki, znany jako podatek od zysków kapitałowych, regularnie pojawia się w dyskusjach o zmianach w polskim systemie podatkowym. Choć początkowo wprowadzono go jako rozwiązanie tymczasowe, z czasem stał się stałym elementem fiskalnym. Często pojawiają się propozycje jego likwidacji lub modyfikacji, na przykład poprzez wprowadzenie kwoty wolnej od podatku.

Jedna z rozważanych koncepcji dotyczyła ustanowienia progu wolnego od podatku do 10 000 zł dochodu rocznie, przy jednoczesnym zwiększeniu stawki podatku z 19% do 20%. Ta propozycja, choć wzbudziła zainteresowanie, nie została wdrożona. Mimo to, dyskusje na ten temat podkreślają potrzebę ciągłego przemyślenia i dostosowywania systemu podatkowego do zmieniających się realiów ekonomicznych.

Niewykluczone, że w przyszłości możemy być świadkami kolejnych prób reformy tego podatku. Jednak całkowita rezygnacja z podatku Belki wydaje się mało prawdopodobna. Biorąc pod uwagę jego znaczący udział w budżecie państwa. Dlatego ważne jest śledzenie zmian legislacyjnych i dostosowywanie swoich strategii inwestycyjnych do aktualnego stanu prawnego.

Jak podatek Belki wpływa na zyski z obligacji skarbowych?

Głównie znany z obciążania zysków z lokat bankowych, dotyczy również obligacji skarbowych. Zyski z inwestycji w obligacje skarbowe również podlegają opodatkowaniu w wysokości 19%. Jest kilka istotnych zasad dotyczących tego podatku w kontekście obligacji:

- Podatek obowiązuje na obligacje kupione po 1 grudnia 2001 roku.

- W przypadku obligacji z kapitalizacją odsetek, jak te z terminem 6-, 10- i 12-letnim, podatek płaci się dopiero po otrzymaniu środków. Oznacza to, że podatek zostanie naliczony, gdy otrzymasz zwrot inwestycji wraz z odsetkami.

- Jeśli kupujesz obligacje z dyskontem, podatek Belki dotyczy także wartości tego dyskonta.

- Dochody z odsetek od obligacji skarbowych są częściowo zwolnione z podatku Belki. Zwalnia się część odpowiadającą kwocie odsetek zapłaconych przy zakupie papierów od emitenta. Oznacza to, że płaci się podatek tylko od odsetek naliczonych po zakupie.

Praktyczny przykład: Jeśli zainwestujesz w obligacje za 2 000 zł i w dniu wykupu otrzymasz od emitenta 2 400 zł, podatek Belki będzie naliczony od zysku 400 zł. Oznacza to, że zapłacisz 19% z 400 zł, co wynosi 76 zł.

Podatek Belki ma więc istotny wpływ na ostateczny zysk z inwestycji w obligacje skarbowe. Warto to uwzględnić przy planowaniu inwestycji, aby realnie ocenić potencjalny zysk.

Jak ominąć podatek Belki? Opcje dla inwestorów

Podatek Belki to ważny czynnik dla każdego, kto inwestuje w Polsce. Jednak istnieją sposoby na uniknięcie tego podatku, szczególnie jeśli chodzi o długoterminowe oszczędzanie na emeryturę.

Indywidualne Konta Zabezpieczenia Emerytalnego (IKZE) oferują niższą stawkę podatkową, jeśli spełni się określone warunki, takie jak wiek wypłaty i regularność wpłat.

Indywidualne Konta Emerytalne (IKE) również dają możliwość uniknięcia podatku Belki pod warunkiem, że wypłata środków nastąpi po przekroczeniu określonego wieku i po kilku latach regularnych wpłat. To atrakcyjna opcja dla osób, które planują swoją przyszłość finansową i szukają korzystnych rozwiązań podatkowych.

Pracownicze Plany Kapitałowe (PPK) to kolejna opcja dla osób, które chcą inwestować w przyszłość, unikając podatku Belki. Warunkiem zwolnienia z podatku jest odpowiednie rozłożenie wypłat po osiągnięciu wieku emerytalnego.

Pracownicze Programy Emerytalne (PPE) również zapewniają korzyści podatkowe. W tym przypadku, jeśli osoba wypłaca środki po osiągnięciu 60. roku życia lub po uzyskaniu uprawnień emerytalnych, nie płaci podatku od zysków kapitałowych.

Wszystkie te opcje są atrakcyjne dla osób, które szukają efektywnych sposobów na inwestowanie i oszczędzanie, mając na uwadze korzyści podatkowe.

Jak działa Indywidualne Konta Zabezpieczenia Emerytalnego (IKZE)?

Indywidualne Konta Zabezpieczenia Emerytalnego (IKZE) to forma długoterminowego oszczędzania na emeryturę, która oferuje atrakcyjne korzyści podatkowe. IKZE działa na zasadzie indywidualnego konta, na które wpłaca się środki, mając na celu zabezpieczenie finansowe na starość.

Każda osoba fizyczna może otworzyć takie konto, niezależnie od wieku czy statusu zatrudnienia. Środki zgromadzone na IKZE inwestowane są w różne produkty finansowe. Takie jak fundusze inwestycyjne, obligacje czy akcje, co pozwala na potencjalne zwiększenie wartości zgromadzonych środków.

Główną zaletą IKZE jest możliwość odliczenia rocznych wpłat od podstawy obliczenia podatku dochodowego, co może przynieść znaczne oszczędności podatkowe. Maksymalna kwota odliczenia jest każdego roku ustalana przez Ministerstwo Finansów.

Ważne jest jednak, żeby pamiętać o warunkach związanych z wypłatą środków. Wypłata przed osiągnięciem 65. roku życia wiąże się z koniecznością zapłaty podatku. IKZE przewiduje niższą stawkę podatku w wysokości 10% przy wypłacie środków po osiągnięciu wieku emerytalnego.

Jak działa Indywidualne Konta Emerytalne (IKE)?

Indywidualne Konta Emerytalne (IKE) to prywatna forma oszczędzania na emeryturę, która oferuje korzystne warunki podatkowe. IKE pozwala osobom fizycznym gromadzić środki na przyszłą emeryturę poprzez inwestowanie w różnorodne produkty finansowe, takie jak fundusze inwestycyjne, akcje czy obligacje.

Użytkownicy IKE sami decydują o tym, w jaki sposób i gdzie chcą inwestować swoje środki. Wartość zgromadzonych środków może rosnąć w zależności od rynku i wybranych inwestycji.

Największą zaletą IKE jest brak podatku od zysków kapitałowych. Oznacza to, że inwestorzy nie płacą podatku Belki od zarobionych odsetek, dywidend czy zysków kapitałowych. IKE umożliwia także elastyczność w zakresie wpłat. Nie ma obowiązującego limitu maksymalnego ani minimalnego, a wpłaty można dokonywać w dowolnym czasie.

Ważnym warunkiem jest to, że wypłata środków przed ukończeniem 60. roku życia wiąże się z koniecznością zapłaty podatku. Wypłata po przekroczeniu tego wieku jest wolna od podatku, co czyni IKE atrakcyjnym narzędziem oszczędzania na emeryturę.

Jak działają Pracownicze Plany Kapitałowe (PPK)?

Pracownicze Plany Kapitałowe (PPK) to system oszczędzania na emeryturę, który łączy wkłady pracowników, pracodawców oraz państwa. W ramach PPK, pracownik co miesiąc odprowadza niewielki procent swojej pensji na indywidualne konto emerytalne.

Pracodawca dokłada do tego wkładu określony procent od wynagrodzenia pracownika. Państwo również wspiera system PPK, wpłacając jednorazową premię na start oraz coroczne dopłaty. Środki te inwestowane są przez wybraną przez pracownika instytucję finansową, na przykład fundusz emerytalny lub towarzystwo ubezpieczeń.

PPK oferują elastyczność w zarządzaniu oszczędnościami. Pracownik może decydować o wysokości swojego wkładu, a także ma możliwość przerwania wpłat lub zmiany instytucji zarządzającej.

Po osiągnięciu wieku emerytalnego, uczestnik PPK może wypłacić zgromadzone środki w formie jednorazowej wypłaty lub regularnych rat. Jeśli wybierze raty, co najmniej 25% zgromadzonego kapitału może otrzymać jednorazowo, a resztę w ratach rozłożonych na przynajmniej 10 lat.

Jak działają Pracownicze Programy Emerytalne (PPE)?

Pracownicze Programy Emerytalne (PPE) to dobrowolny system oszczędzania na emeryturę, zapewniający dodatkowe środki na starość. W ramach PPE, pracownicy i pracodawcy wspólnie wpłacają środki na indywidualne konta emerytalne pracowników.

Wysokość wkładu pracownika i dopłat pracodawcy jest ustalana w ramach programu. Często pracodawcy oferują dodatkowe korzyści, takie jak dodatkowe dopłaty do wkładów pracowników. Uczestnicy PPE mogą wybierać, w jaki sposób chcą inwestować swoje środki. Zazwyczaj przez wybór różnych funduszy inwestycyjnych oferowanych przez program.

Główną zaletą PPE jest możliwość gromadzenia dodatkowych środków na emeryturę, co może znacząco zwiększyć komfort życia po zakończeniu kariery zawodowej. Środki zgromadzone w ramach PPE można wypłacić po osiągnięciu wieku emerytalnego. Programy te są elastyczne, co oznacza, że uczestnicy mogą w dowolnym momencie zmienić wysokość swoich wpłat.

FAQ – najczęstsze pytania – podatek Belki

Aby sprawdzić poprawność naliczenia podatku, należy obliczyć wysokość odsetek brutto, zaokrąglić ją do pełnych groszy i pomnożyć przez 19%. To pozwoli ocenić, czy bank potrącił właściwą kwotę podatku.

Osoby fizyczne nie muszą wykazywać lokat w deklaracji PIT, ponieważ banki automatycznie rozliczają podatek. Klienci biznesowi muszą jednak samodzielnie rozliczyć podatek od lokat.

Podatek nie obciąża osób, które nie otrzymają odsetek, na przykład w przypadku zerwania lokaty przed terminem. Inwestorzy, którzy ponieśli straty, również nie płacą podatku, ale muszą go rozliczyć w deklaracji podatkowej.

Podatek odprowadzany jest do urzędu skarbowego właściwego dla miejsca zamieszkania klienta.

Źródła:

https://www.podatki.gov.pl/glos-podatnika-szczegoly-zgloszenia?application=115219